Bisnis.com, JAKARTA — Nilai penghasilan tidak kena pajak atau PTKP akan menjadi batas penentu pemakaian nomor induk kependudukan atau NIK sebagai nomor pokok wajib pajak atau NPWP orang pribadi. NIK akan digunakan terhadap wajib pajak dengan pendapatan di atas PTKP.

Kebijakan untuk menjadikan NIK dari kartu tanda penduduk (KTP) sebagai NPWP tercantum dalam draf Rancangan Undang-Undang Harmonisasi Peraturan Perpajakan (RUU HPP), yakni Bab II Pasal 2 (1a). Draf itu sendiri telah disepakati oleh Kementerian Keuangan dan Komisi XI DPR.

"Nomor Pokok Wajib Pajak sebagaimana dimaksud pada ayat (1) bagi Wajib Pajak orang pribadi yang merupakan penduduk Indonesia menggunakan nomor induk kependudukan," tertulis draf RUU HPP, yang dikutip pada Selasa (5/10/2021).

RUU itu tidak mengatur secara khusus mengenai kriteria penggunaan NIK sebagai NPWP wajib pajak. Namun, Staf Khusus Menteri Keuangan Yustinus Prastowo menjelaskan bahwa penggunaan NIK hanya berlaku bagi wajib pajak dengan pendapatan di atas PTKP.

"Aktivasi hanya dilakukan bagi mereka yang sudah memperoleh penghasilan di atas PTKP," tulis Yustinus dalam akun Twitternya, Senin (4/10/2021).

NIK akan digunakan sebagai NPWP. Jangan khawatir. Justru ini untuk efektivitas administrasi dan pelayanan publik. Aktivasi hanya dilakukan bagi mereka yang sudah memperoleh penghasilan di atas PTKP. pic.twitter.com/csGk8dDnF4

— Prastowo Yustinus (@prastow) October 4, 2021

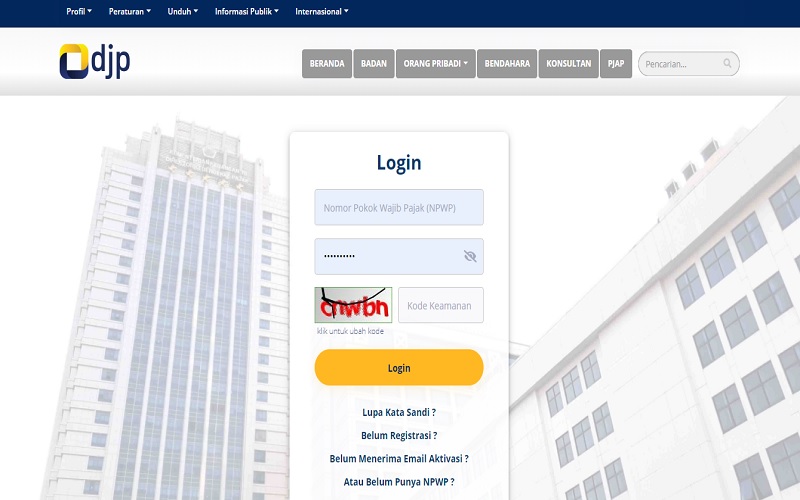

Dikutip dari laman resmi Direktorat Jenderal Pajak (DJP) Kementerian Keuangan, PTKP merupakan batas penghasilan bagi seorang wajib pajak untuk digunakan dalam perhitungan pajak. Besarnya PTKP ditentukan berdasarkan status wajib pajak pada awal tahun pajak yang bersangkutan.

Baca Juga

Besaran PTKP ditentukan berdasarkan status perkawinan wajib pajak dan tanggungan anggota keluarga. Terdapat perbedaan PTKP antara wajib pajak yang lajang, lajang dan memiliki tanggungan anggota keluarga, serta yang sudah menikah.

Tanggungan anggota keluarga hanya berlaku bagi anggota keluarga sedarah dan keluarga semenda dalam garis keturunan lurus dan anak angkat, paling banyak tiga orang untuk setiap keluarga. Hubungan sedarah lurus misalnya ayah, ibu, dan anak kandung, sedangkan hubungan semenda lurus misalnya mertua dan anak tiri.

RUU HPP mengatur bahwa batas paling rendah PTKP per tahun adalah Rp54 juta untuk wajib pajak pribadi. Artinya, seseorang yang total pendapatannya dalam satu tahun di atas Rp54 juta akan kena pajak, dan sebaliknya, yang berada di bawah Rp54 juta akan bebas pajak.

"PTKP per tahun diberikan paling sedikit Rp54 juta untuk diri wajib pajak orang pribadi, Rp4,5 juta tambahan untuk wajib pajak yang kawin," dikutip dari RUU HPP.

Adapun, terdapat nilai tambahan Rp54 juta bagi istri yang penghasilannya digabung dengan penghasilan suami, sehingga PTKP gabungan suami dan istri yang sama-sama berpenghasilan adalah Rp108 juta. Lalu, terdapat tambahan Rp4,5 juta untuk setiap anggota keluarga sedarah dan semenda yang menjadi tanggungan sepenuhnya.